Khi làm việc tại Nhật, hàng tháng chúng ta đều phải đóng thuế. Nếu anh/chị đăng ký làm thủ tục điều chỉnh thuế cuối năm có thể sẽ được hoàn một phần thuế đã đóng. Đây là quyền lợi của mỗi cá nhân khi sống, làm việc ở Nhật.

I. Thủ tục hoàn thuế cuối năm là gì?

Tại Nhật Bản, tất cả người lao động bao gồm người nước ngoài khi đạt mức thu nhập quy định sẽ phải đóng một số loại thuế như thuế thu nhập, thuế thị dân. Cụ thể:

• Thuế thu nhập (所得税): Là loại thuế được tính dựa vào tổng thu nhập hàng năm của người lao động. Thu nhập trên 103 man/năm sẽ phải bắt đầu đóng thuế thu nhập. Thường công ty sẽ trích lương hàng tháng để giúp nhân viên đóng thuế này.

• Thuế thị dân (住民税): Còn được gọi là thuế cư trú, sẽ được dùng để phục vụ giáo dục, xử lý rác thải, phúc lợi, phòng chống thiên tai tại các địa phương. Thuế thị dân sẽ được tính dựa trên tổng thu nhập của năm trước đó và đóng vào tháng 5, tháng 6 hằng năm. Thường thu nhập trên 100 man/năm sẽ phải bắt đầu đóng thuế thị dân. Tuy nhiên, còn tùy thuộc vào quy định của từng đia phương, không có mức quy định bắt buộc.

Hiện nay, nhiều doanh nghiệp thường chọn cách khấu trừ các thuế này ngay khi trả lương cho nhân viên, để nộp cho Sở Thuế.

Sau đó, vào cuối năm, người lao động muốn làm thủ tục điều chỉnh thuế/hoàn thuế, kê khai số người phụ thuộc thuộc (người mà anh/chị đang phụng dưỡng bằng cách gửi tiền về Việt Nam) và khoản các khấu trừ thuế phát sinh khác trong năm đó. Ví dụ: bảo hiểm y tế, bảo hiểm nhân thọ…

Cơ quan thuế sẽ tính toán lại số tiền anh/chị cần nộp thuế so với mức thu nhập thực tế và số người phụ thuộc, khấu trừ gia cảnh.

=> Nếu cao hơn so với số tiền thuế mà công ty đã trừ hàng tháng, anh/chị cần đóng thêm thuế.

=> Trong trường hợp thấp hơn, anh/chị sẽ được hoàn thuế.

Quy trình này chính là thủ tục làm hoàn thuế cuối năm, tiếng Nhật gọi là 年末調整 (ねんまつちょうせい).

II. Sẽ được hoàn bao nhiêu tiền thuế?

Thực tế số tiền được hoàn thuế phụ thuộc vào nhiều yếu tố như:

1/ Thu nhập của anh/chị

2/ Số người phụ thuộc tại Việt Nam

3/ Số tiền gửi về cho người phụ thuộc ở Việt Nam

4/ Quy định về thuế, nhất là thuế thị dân, tại thành phố đang sinh sống.

Ngoài ra, anh/chị cũng có thể được khấu trừ một số khoản khác nếu làm thủ tục đăng ký, gồm:

5/ Khấu trừ vợ/chồng(配偶者控除額・はいぐうしゃこうじょがく): Dành cho người lao động thu nhập dưới 1.000 man/năm và đăng ký vợ chồng phụ thuộc có thu nhập năm dưới 133 man.

Chi tiết cách tính xem trong link tại đây.

Giải thích về bảng tính khấu trừ vợ chồng ở link trên, lấy ví dụ, anh/chị là lao động chính, có thu nhập dưới 900 man, có đăng ký vợ/chồng phụ thuộc, thu nhập của vợ/chồng dưới 48 man/năm, anh/chị sẽ được khấu trừ thuế 38 man. Thu nhập của vợ/chồng càng tăng lên, tương ứng với các mức trong bảng, thì mức khấu trừ thuế của anh/chị càng ít đi. Khi vợ/chồng của anh/chị có thu nhập 133 man/năm, anh/chị sẽ không được khấu trừ.

6/ Khấu trừ người phụ thuộc và người thương tật(扶養控除額及び障害者等の控除・ふようこうじょおよびしょうがいしゃとうのこうじょ): số tiền khấu trừ được tính theo số người phụ thuộc.

Chi tiết cách tính xem link tại đây.

Giải thích về bảng tính khấu trừ người phụ thuộc và người thương tật như sau:

- Người phụ thuộc thông thường: 1 người phụ thuộc được khấu trừ 38 man, 2 người 76 man… Thêm 1 người phụ thuộc, anh/chị sẽ được khấu trừ cộng thêm 38 man/người.

- Người phụ thuộc khuyết tật sống cùng nhà: được khấu trừ 75 man

- Người khuyết tật đặc biệt: được khấu trừ 40 man

- Người khuyết tật nhẹ, sinh viên, góa phụ: được khấu trừ 27 man

- Cha mẹ đơn thân: được khấu trừ 35 man

- Cha mẹ trên 70 tuổi sống cùng nhà: được khấu trừ 58 man

- Người thân phụ thuộc được chỉ định: được khấu trừ 63 man

- Người thân, họ hàng cao tuổi: được khấu trừ 48 man

III. Làm thủ tục hoàn thuế như thế nào?

3.1. Các loại giấy tờ cần chuẩn bị: có 5 loại

1/ Thẻ ngoại kiều

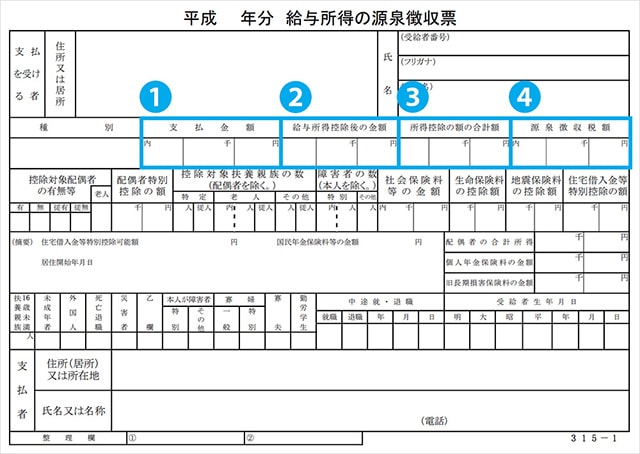

2/ Bảng tổng kết lương trong năm (源泉徴収票 – げんせんちょうしゅうひょう)

3/ Tờ khai của Cục Thuế: gồm 3 loại

- Tờ khai khấu trừ lương cơ bản kiêm khấu trừ cho vợ/chồng và khấu trừ điều chỉnh thu nhập 給与所得者の基礎控除申告書(兼)給与所得者の配偶者控除等申告書(兼)所得金額調整控除申告書

- Tờ khai khấu trừ người phụ thuộc 給与所得者の扶養控除等(異動)申告書

- Tờ khai khấu trừ các loại phí bảo hiểm 給与所得者の保険料控除申告書

4/ Giấy chứng minh quan hệ với người phụ thuộc

5/ Hóa đơn chứng nhận chuyển tiền cho người phụ thuộc trong thời gian làm hoàn thuế

Lưu ý:

Kể từ năm 2023 đến nay, quy định mới về đối tượng người phụ thuộc được miễn giảm/hoàn thuế như sau:

• Người dưới 16 tuổi: không được tính là người phụ thuộc

• Người từ 16-29 tuổi: được đăng ký là người phụ thuộc và không quy định mức tiền gửi tối thiểu.

• Người từ 30-69 tuổi: CHỈ được phép đăng ký là người phụ thuộc NẾU thỏa mãn 1 trong 3 điều kiện:

– Anh/chị gửi cho MỖI NGƯỜI trên 38 man/năm và có hóa đơn chuyển tiền được chấp nhận bởi pháp luật (gửi qua DCOM sẽ nhận được hóa đơn này).

– Người đó đang là du học sinh tại một nước khác (ngoài Nhật Bản).

– Người đó là người tàn tật.

• Từ 70 tuổi trở lên: được đăng ký là người phụ thuộc (không quy định mức tiền gửi tối thiểu).

3.2. Lưu ý về các loại giấy tờ

- Thẻ ngoại kiều và Bảng tổng kết lương trong năm (源泉徴収票 – げんせんちょうしゅうひょう): Trường hợp được công ty khai báo thuế, công ty đã giữ thông tin cá nhân và phát hành bảng lương tổng cho nhân viên, nên anh/chị không cần nộp lại 2 loại giấy tờ này cho công ty. Còn trường hợp tự đi khai báo thuế, anh/chị cần liên hệ với công ty đã làm việc trong những năm cần xin hoàn thuế để nhận được Bảng tổng kết lương. Cách đọc bảng tổng kết lương như dưới đây.

Trong đó:

(1) 支払金額: Tổng thu nhập trong năm

(2) 給与所得控除後の金額: Số tiền còn lại sau khi bớt đi phần giảm trừ chi phí để nhận lương

(3) 所得控除の額の合計額: Tổng số tiền giảm trừ khác như tiền đóng bảo hiểm nhân thọ, bảo hiểm động đất… nếu bạn có tham gia.

(4) 源泉徴収税額: Tổng số tiền thuế đã nộp

- Giấy chứng minh quan hệ với người phụ thuộc: Giấy tờ này phải thể hiện được mối quan hệ của anh/chị và người được phụng dưỡng, như sổ hộ khẩu, giấy khai sinh…

Anh/chị phải nộp:

(a) Bản sao có công chứng (file PDF và in màu ra vẫn có thể sử dụng được)

(b) Bản dịch sang tiếng Nhật/Anh (không cần công chứng).

Số tiền thuế anh/chị được giảm phụ thuộc vào số người anh/chị đăng ký phụ thuộc. Không có quy định số người phụ thuộc đăng ký tối thiểu hay tối đa. Dù chỉ có 1 người phụ thuộc anh/chị vẫn được giảm thuế.

Bên cạnh đó, người phụ thuộc phải nằm trong vòng quan hệ huyết thống 6 đời, có thể cư trú khác hộ khẩu, nhưng bắt buộc phải nộp kèm giấy tờ chứng minh mối quan hệ.

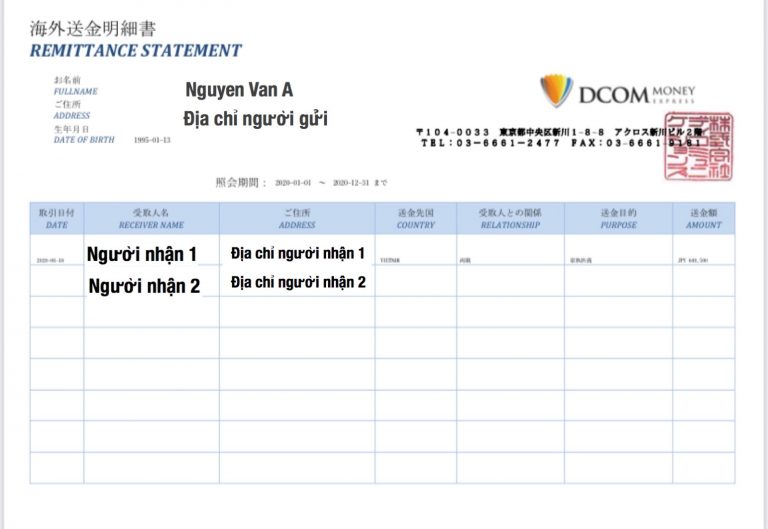

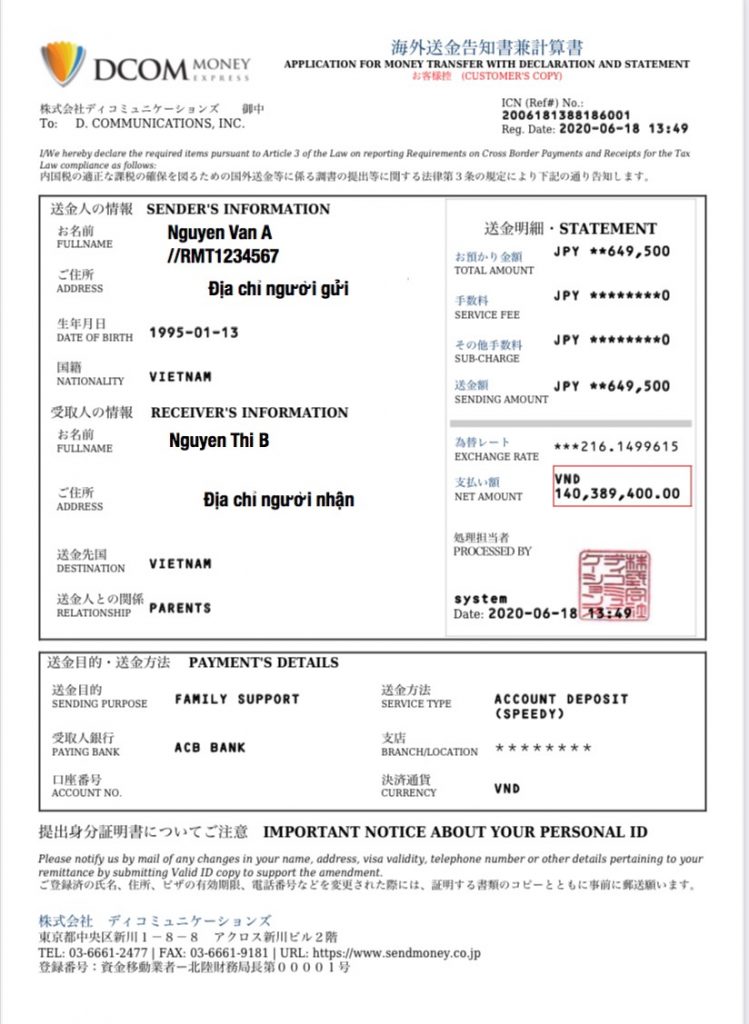

- Hóa đơn chứng nhận chuyển tiền cho người phụ thuộc trong thời gian làm hoàn thuế

Hiện nay Cục Thuế chỉ chấp nhận hóa đơn chuyển tiền được cấp bởi các công ty có pháp nhân hợp pháp như DCOM.

DCOM Vietnam – Chuyển tiền nhanh cung cấp hai loại hóa đơn:

1/ Hóa đơn tổng tất cả các giao dịch đã gửi trong 2 năm gần nhất

2/ Hóa đơn cho cá nhân từng người nhận

Cả hai loại hóa đơn đều có thể dùng để làm hoàn thuế. Anh/chị lưu ý, tùy thuộc vào một số nghiệp đoàn/công ty sẽ quy định sẵn việc nhận hóa đơn nào để tiến hành thủ tục. Vì vậy, anh/chị nên mang mẫu hóa đơn trên để công ty tham khảo trước và chọn nhận loại hóa đơn phù hợp.

Sau khi anh/chị chuẩn bị đầy đủ các giấy tờ ở trên, công ty sẽ hướng dẫn anh/chị điền và hỗ trợ thực hiện quá trình điều chỉnh thuế cuối năm.

IV. Khi nào sẽ được nhận tiền hoàn thuế?

Thông thường sau khi hoàn thành tất cả các thủ tục trên, khoảng tầm 1-2 tháng sau anh/chị sẽ nhận lại tiền thuế được hoàn.

Hoàn thuế thật sự không phải là một vấn đề đơn giản, nên sẽ không thể giải thích tất cả thắc mắc của mọi người chỉ trong một bài viết. Nếu có câu hỏi xoay quanh chủ đề điều chỉnh thuế/hoàn thuế cuối năm tại Nhật, anh/chị vui lòng đặt câu hỏi tại đây, DCOM sẽ cố gắng hỗ trợ trả lời tất cả các câu hỏi của mọi người trong phạm vi có thể. Chúc anh/chị làm thủ tục hoàn thuế cuối năm nhiều thuận lợi!

Cho e hỏi em làm hồ sơ hoàn thuế rồi nhưng mà cứ bị trạng thái đang chờ 8 tháng rồi gọi lên thuế thì bảo hồ sơ k bị gì chỉ đang chờ phải làm sao ạ

DCOM Vietnam Help Center

DCOM kính chào Quý khách,

Đối với trường hợp trên, Quý khách có thể đợi thêm vì thuế có xác nhận là hồ sơ không sai sót gì. Tuy nhiên, nếu thời gian chờ quá lâu Quý khách có thể chủ động nhờ phía công ty, quản lí nghiệp đoàn để hỗ trợ thêm ạ. DCOM là dịch vụ chuyển tiền chứ không hỗ trợ trực tiếp thuế này nhé ạ.

Nếu có thắc mắc nào khác về dịch vụ của DCOM, Quý khách vui lòng liên hệ qua các kênh sau để được hỗ trợ nhanh chóng:

– Nhắn tin tới Fanpage DCOM: http://m.me/DCOMVietnam, gõ DVKH để gặp trực tiếp nhân viên tư vấn.

– Chọn mục “HỖ TRỢ” ở APP để gọi miễn phí cho DCOM hoặc gọi trực tiếp qua SDT Tổng đài DCOM: 080 4435 8484.

DCOM chân thành cảm ơn Quý khách.

Cho tôi hỏi toi mói qua nhật làm duọc 7thang có phải làm hoàn giảm thuế ko

DCOM Vietnam Help Center

DCOM kính chào Quý khách,

Theo DCOM được biết, việc xét hoàn thuế sẽ phụ thuộc vào tổng thu nhập của mình trong năm.

Ngoài ra, Quy định hoàn thuế có thể sẽ thay đổi theo từng năm, do DCOM không chuyên về hoàn thuế nên trường hợp này Quý khách vui lòng liên hệ phía Công ty/Nghiệp đoàn của mình hoặc những đơn vị chuyên về hoàn thuế để được tư vấn cụ thể và chính xác hơn giúp DCOM ạ.

Nếu có thắc mắc nào khác về dịch vụ của DCOM, Quý khách vui lòng liên hệ qua các kênh sau để được hỗ trợ nhanh chóng:

– Nhắn tin tới Fanpage DCOM: http://m.me/DCOMVietnam, gõ DVKH để gặp trực tiếp nhân viên tư vấn.

– Chọn mục “HỖ TRỢ” ở APP để gọi miễn phí cho DCOM hoặc gọi trực tiếp qua SDT Tổng đài DCOM: 080 4435 8484.

DCOM chân thành cảm ơn Quý khách.

Cho mình hỏi mình có bị trừ tiền thuế thu nhập hang thang và đã làm giảm thuế cho 3 người mà k nhận được tiền hoàn thuế là sao ạ

DCOM Vietnam Help Center

DCOM kính chào Quý khách,

Do DCOM là công ty cung cấp dịch vụ chuyển tiền, chỉ hỗ trợ cung cấp hóa đơn chuyển tiền cho khách hàng để bổ sung vào hồ sơ xét hoàn thuế nên về trường hợp của Quý khách, Quý khách vui lòng liên hệ phía Công ty/Nghiệp đoàn của mình hoặc những đơn vị chuyên về hỗ trợ hoàn thuế để được tư vấn cụ thể và chính xác giúp DCOM ạ.

Nếu có thắc mắc nào khác về dịch vụ của DCOM, Quý khách vui lòng liên hệ qua các kênh sau để được hỗ trợ nhanh chóng:

– Nhắn tin tới Fanpage DCOM: http://m.me/DCOMVietnam, gõ DVKH để gặp trực tiếp nhân viên tư vấn.

– Chọn mục “HỖ TRỢ” ở APP để gọi miễn phí cho DCOM hoặc gọi trực tiếp qua SDT Tổng đài DCOM: 080 4435 8484.

DCOM chân thành cảm ơn Quý khách.

nếu gửi gói 38 man, mà bị trừ phí chuyển tiền 1000y thì thực tế nhận được là 379000y. thì có đủ điều kiện làm hoàn thuế không ? Hay phải gửi tổng cộng 381000yên?

DCOM Vietnam Help Center

DCOM kính chào Quý khách,

Theo DCOM được biết, khi xét hoàn thuế sẽ xét theo số tiền mà người nhận thực nhận (số tiền chưa bao gồm phí chuyển tiền).

Ngoài ra, hiện trên hóa đơn chuyển tiền tổng mà DCOM cung cấp cũng đã hiển thị cả số tiền chuyển chưa bao gồm phí và số tiền đã bao gồm phí.

Do DCOM cũng không chuyên về hoàn thuế, chỉ hỗ trợ cung cấp hóa đơn chuyển tiền cho khách hàng để bổ sung vào hồ sơ xét hoàn thuế. Nên trường hợp này Quý khách vui lòng liên hệ phía Công ty/Nghiệp đoàn của mình hoặc những đơn vị chuyên về hoàn thuế để được tư vấn cụ thể và chính xác hơn về quy định năm nay giúp DCOM ạ.

Nếu có thắc mắc nào khác về dịch vụ của DCOM, Quý khách vui lòng liên hệ qua các kênh sau để được hỗ trợ nhanh chóng:

– Nhắn tin tới Fanpage DCOM: http://m.me/DCOMVietnam, gõ DVKH để gặp trực tiếp nhân viên tư vấn.

– Chọn mục “HỖ TRỢ” ở APP để gọi miễn phí cho DCOM hoặc gọi trực tiếp qua SDT Tổng đài DCOM: 080 4435 8484.

DCOM chân thành cảm ơn Quý khách.

nếu như mình đăng kí 4 người mà chỉ gửi cho 2 người thì có bị sao k ạ

DCOM Vietnam Help Center

DCOM kính chào Quý khách,

Dạ theo DCOM được biết, nếu Quý khách đăng ký 4 người phụ thuộc nhưng chỉ gửi tiền về cho 2 người thì cơ quan thuế chỉ tính giảm trừ cho 2 người có đủ chứng từ hóa đơn chuyển tiền trong năm. Số tiền hoàn thuế sẽ ít hơn so với gửi 4 người, nên Quý khách có thể cân nhắc gửi đủ để có thể nhận được lại số tiền hoàn thuế tối đa ạ.

Nếu còn thắc mắc, Quý khách vui lòng liên hệ qua các kênh sau để được hỗ trợ nhanh chóng:

– Nhắn tin tới Fanpage DCOM: http://m.me/DCOMVietnam, gõ DVKH để gặp trực tiếp nhân viên tư vấn.

– Chọn mục “HỖ TRỢ” ở APP để gọi miễn phí cho DCOM hoặc gọi trực tiếp qua SDT Tổng đài DCOM: 080 4435 8484.

DCOM chân thành cảm ơn Quý khách.

nếu 2 người ở nhật cấp dưỡng về trùng cho một người thì việc hoàn thuế có bị làm sao không ak

DCOM Vietnam Help Center

DCOM kính chào Quý khách,

Theo DCOM được biết, chỉ 1 trong 2 có thể đăng ký làm hoàn thuế cho người nhận đó thôi chứ không làm trùng được. Ngoài ra, DCOM là dịch vụ chuyên về chuyển tiền, để tiện hơn Quý khách vui lòng liên hệ Nghiệp đoàn/Quản lí/Cơ quan hỗ trợ thuế để dược tư vấn chính xác nhất.

Nếu còn thắc mắc, vui lòng liên hệ qua các kênh sau để được hỗ trợ nhanh chóng:

– Nhắn tin tới Fanpage DCOM: http://m.me/DCOMVietnam, gõ DVKH để gặp trực tiếp nhân viên tư vấn.

– Chọn mục “Liên lạc DCOM miễn phí” ở APP để gọi miễn phí cho DCOM hoặc gọi trực tiếp qua SDT Tổng đài DCOM: 080 4435 8484.

DCOM chân thành cảm ơn Quý khách

Năm trước mình có gửi hs hoàn thuế nhưng giấy tờ lên sở thuế bị trễ và phát sinh thuế thị dân.Cho mình hỏi cuối năm mình làm lại thủ tục thì có được hoàn lại hết thuế thị dân không AD.Thanks!

DCOM Vietnam Help Center

DCOM kính chào Quý khách,

Về thông tin thuế, có thể mỗi năm sẽ khác nhau. DCOM có thể sẽ hướng dẫn 1 vài thông tin tự tìm hiểu đến khách hàng ạ.

Quý khách chủ động liên hệ đến: Nghiệp đoàn, quản lí, cơ quan hỗ trợ thuế để được tư vấn thông tin chính xác nhé.

Nếu còn thắc mắc, vui lòng liên hệ qua các kênh sau để được hỗ trợ nhanh chóng:

– Nhắn tin tới Fanpage DCOM: http://m.me/DCOMVietnam, gõ DVKH để gặp trực tiếp nhân viên tư vấn.

– Chọn mục “Liên lạc DCOM miễn phí” ở APP để gọi miễn phí cho DCOM hoặc gọi trực tiếp qua SDT Tổng đài DCOM: 080 4435 8484.

DCOM chân thành cảm ơn Quý khách